伦敦,开始急了

今年1月,阿姆斯特丹的证券交易量超过伦敦,一夜间扭转了过去几十年的欧洲金融格局。当时,荷兰《财经日报》评论道:“欧盟在股票交易上赢了英国第一仗”。

当时很多人说,没事,就是交易所的服务器挪了个地方,对伦敦的金融体量而言九牛一毛。

殊不知,这“第一仗”只是道开胃菜。

现在,伦敦最大的金融企业都在搬到欧洲,小企业也匆匆上路。英国智库New Financial的最新报告指出,截至4月,已经有440家位于伦敦的金融企业到欧洲“另起炉灶”,同样带走了成千上万的工作岗位。

一向没有什么大事发生的西欧,正在重回“战国时代”,它们合起伙来,一点点夺走伦敦岌岌可危的金融资源。这场新的战争,虽没有一、二战的流血牺牲,但同样会对世界的政治经济格局产生深远影响。

从现在来看,这场战争的最大变数,并不是法国与德国,而是两个让人最意想不到的“无名小国”——爱尔兰和卢森堡。

1

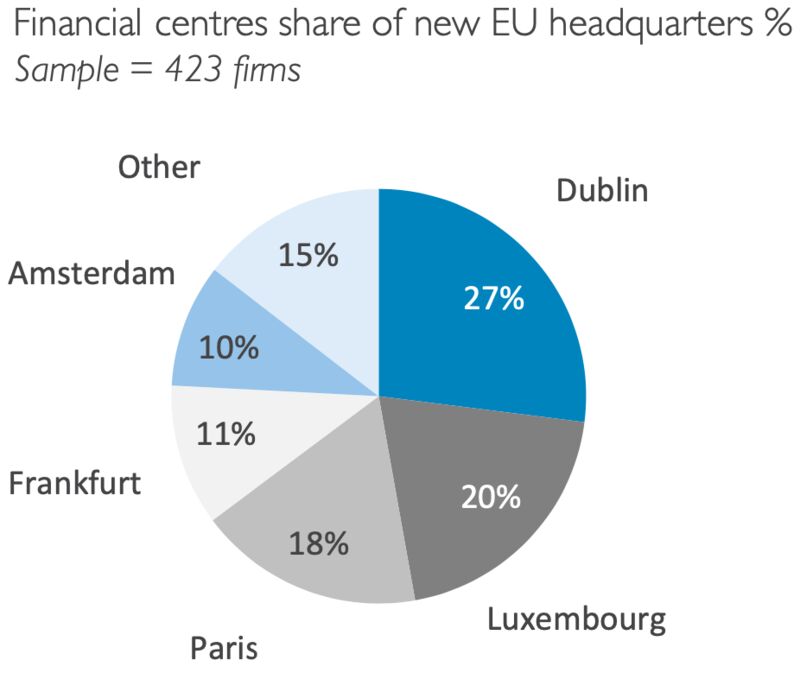

跌落神坛 截至4月,New Financial已经捕捉到441家金融企业“将部分业务,员工或法人转移到欧盟”,较2019年10月多了109家,提升约三分之一。 这其中,有逾420家企业在欧盟城市设立了其欧盟业务总部。

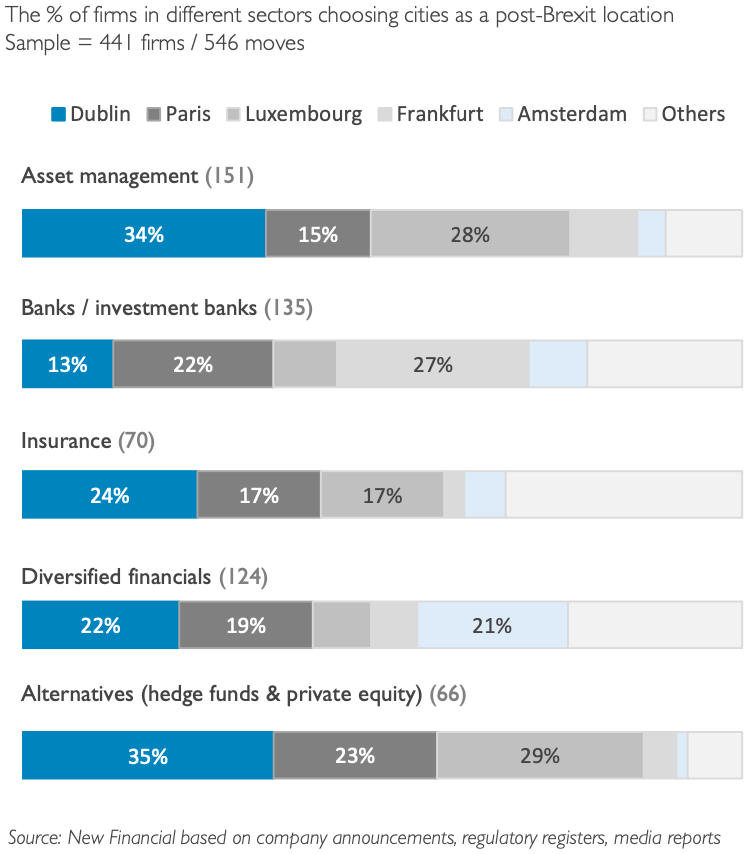

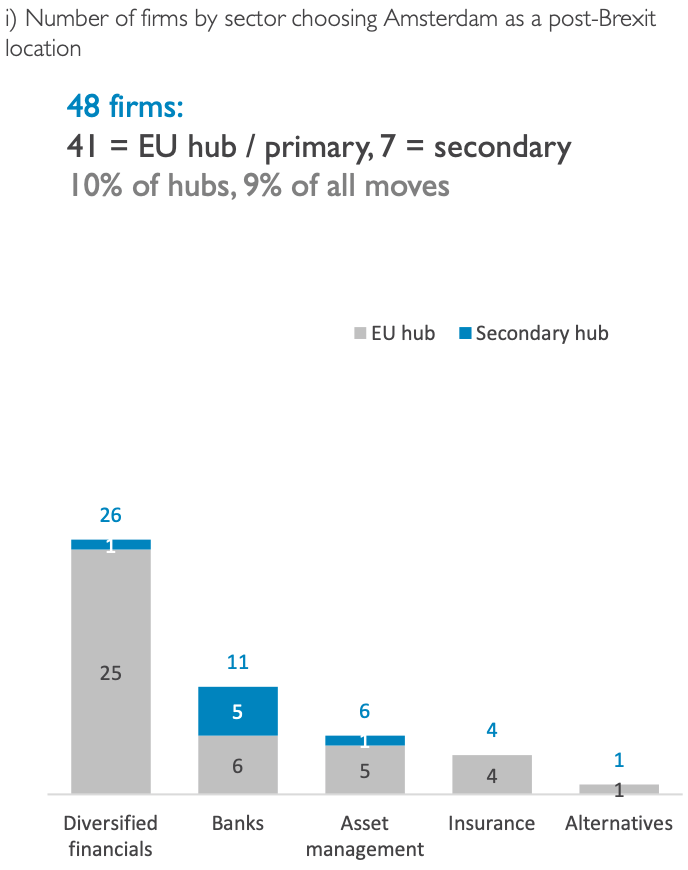

图片来源:New Financial. 下图可见,这些脱英入欧的金融企业,以都柏林为首选的迁入地;巴黎如今也超越卢森堡,成为第二受欢迎的城市;法兰克福、阿姆斯特丹紧随其后,且二者的差距逐渐拉开。这五大金融中心占据了所有搬迁活动的80%以上,妥妥的第一梯队;而马德里、布鲁塞尔则明显掉队了。

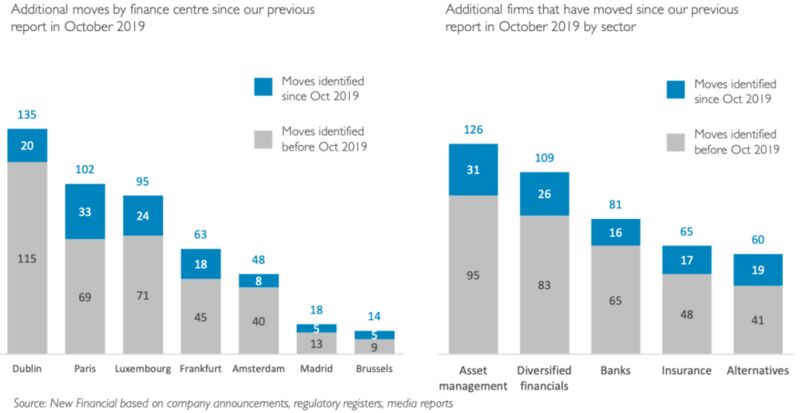

左:企业选址;右:企业类型.图片来源:New Financial. 资管类企业是跑得最欢的,截至4月已有至少126家出走伦敦;其次是综合型金融企业(例如支付宝、评级机构标普、泛欧证券交易所、虚拟货币交易平台Coinbase等)、银行、保险公司和另类投资(如贝恩资本、黑石)。 81家出走的银行,诸如瑞银和摩根士丹利等,已将超过9000亿英镑的资产转移到欧盟;而65家保险公司和126家资产管理企业也已转移了超1000亿英镑的资产和资金。

图片来源:New Financial.

这场排山倒海的大迁徙,不仅发生在全行业,也席卷大小企业。

从时间上来看,脱欧其实从2018年就开始生效,这表现为一众大型银行、资产管理公司、保险公司的“出逃”。

资料显示,在英国30家最大的投资银行中,超90%已将资产、业务或员工转移到了欧盟;50家最大的资产管理公司和50家最大的银行中,大约90%也为应对脱欧做出了调整。最为“懒惰”的要数私募基金行业,在25家头部企业中,约70%采取了搬迁。

大企业先走,小企业也忙不迭地跟上。据New Financial观察,小公司是最近一年多的搬迁主力军;尤其是在另类投资领域,小企业占据了大多数。

脱欧后,摆在一个个公司面前的就是海关规则、监管标准以及欧盟员工不能再自由流动的难题。大公司资本雄厚,做各种决策游刃有余一些,小公司则不会这么幸运。

换句话说,小公司看起来小而美,断舍离来得容易,但其实心里比大公司还着急。

失业的激增,是脱欧后果的另一例证,也是伦敦金融城的打工人最痛的领悟。

New Financial保守估计,截至目前,伦敦已经失去了7400个金融业的岗位,较2019年3月多了2500个。

也许你会说这个数字对于为欧盟提供了200万工作岗位的英国来说只是九牛一毛,但千万不要忘了,这7000多个岗位所对应的是白领、金领层级的高素质岗位。这部分岗位的迁移或消失,必定会带来伦敦金融业的大洗牌。

其实,自脱欧以来,英国就一直面临着因脱欧企业搬离,就业岗位不断减少的问题。

2017年,德意志银行就透露过,有一半的员工会被他们安置到法兰克福或其他欧盟金融中心,涉及岗位达到4000个;

同年,摩根大通也计划抽离1000位员工,高盛亦抽调几百人;

英格兰银行此前也预计,脱欧会让英国总计失去7.5万个金融岗位……

被碰倒的多米诺骨牌阵,尚未抵达终点。

2

五城争霸

失去英国的欧盟,正在创造一个多极化的金融世界。

New Financial统计的441家金融企业,共做了546次“搬迁动作”——可以想见,大型金融机构会把不同的业务线放到最合适的城市。

这就形成了下图描绘的图景,每个金融中心各有其专长的领域:

图片来源:New Financial.

如果我们把单个城市拿出来一一分析,你会发现这些企业所做的决策背后藏着哪些不为人知秘密。

都柏林,最让人意想不到

以前,人们从没听说过都柏林的金融业。法兰克福、阿姆斯特丹、巴黎和卢森堡才是欧洲的老牌金融中心。

但时来运转,都柏林竟然成为英国脱欧的捡漏大王!

New Financial发现,都柏林吸引了40%的脱欧资管公司,其中典型代表有高盛、摩根士丹利和LGIM。

图片来源:New Financial.

纵览整个欧洲,像爱尔兰一样能成为英国替代品的城市其实真的不多:它和英国有着共同语言,有着开车无需边境安检的自由通行,有着宽松的营商环境。

企业们搬到都柏林,爱尔兰政府直接给了大红包——12.5%的企业所得税。

12.5%,放在欧洲是什么水平?

简言之,比它有名的国家税率没它低,比它税低的国家,国际地位没它高。

巴黎,我的眼中只有你

其实,欧洲金融中心的竞争,从来都是伦敦和巴黎的竞争。

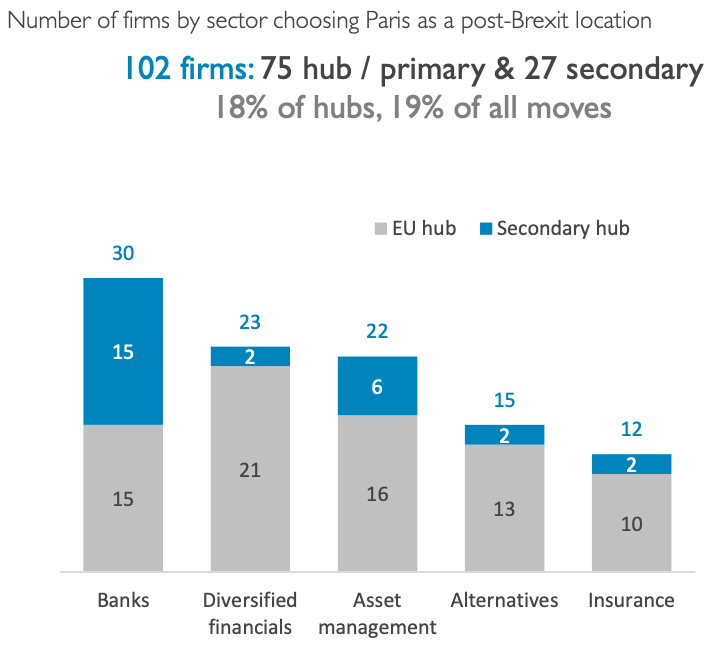

巴黎有其一贯的吸引力:它可以说是欧盟中唯一的“全球”城市,距伦敦仅两个多小时的火车车程,并且其银行、贸易、保险和资管行业非常发达。

可以说,脱欧进程一启动,巴黎就开始垂涎伦敦碗里的肥肉了。这几年法国政府做了不少动作,吸引伦敦金融业在此“落户”。

比如,马克龙大力推动金融业降税,并且弱化对就业的保护,刺激劳动力的流动;政府还废除了法国的财富税,相当于为金融界精英们铺了红地毯。

图片来源:New Financial.

当然,对巴黎来说最重要的,是银行业。New Financial注意到花旗、瑞信、汇丰等多家大型银行 / 投资银行都在扩张他们在巴黎的业务。前一阵投资爆雷的日本野村证券,也在巴黎设了办公室。

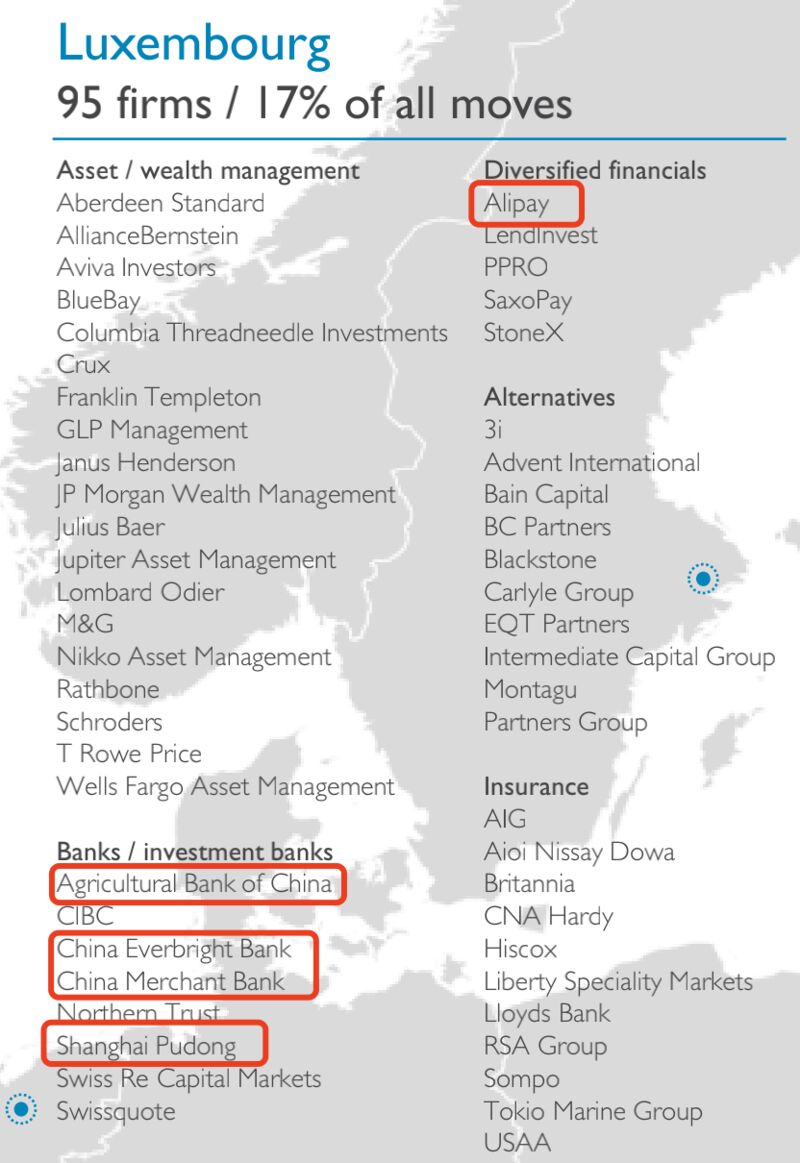

卢森堡,中国企业的最爱

作为一个陆地面积只有北京八分之一大的国家,卢森堡的优势在于其蓬勃的商业生态系统,以及二战以后建立起来的法律框架和监管体系。

最令人意外的,是在这场“大脱英”中,卢森堡成为了中资银行的不二之选。

图片来源:New Financial.

其实不光是中国,世界各个国家的银行都爱卢森堡。据国际货币基金组织数据统计,世界上来自25个国家的142家银行都将分支机构扎根于此。

能吸引如此多的银行入场,全靠它的“绝对保密”。

2008年金融危机时,各个国家的银行面临着披露客户信息的压力,而就在全球富人们最后一块遮羞布将被揭开时,卢森堡政府带头,责令银行坚守“绝对保密“条款,从而奠定了其“私人银行、富人天堂”的地位……

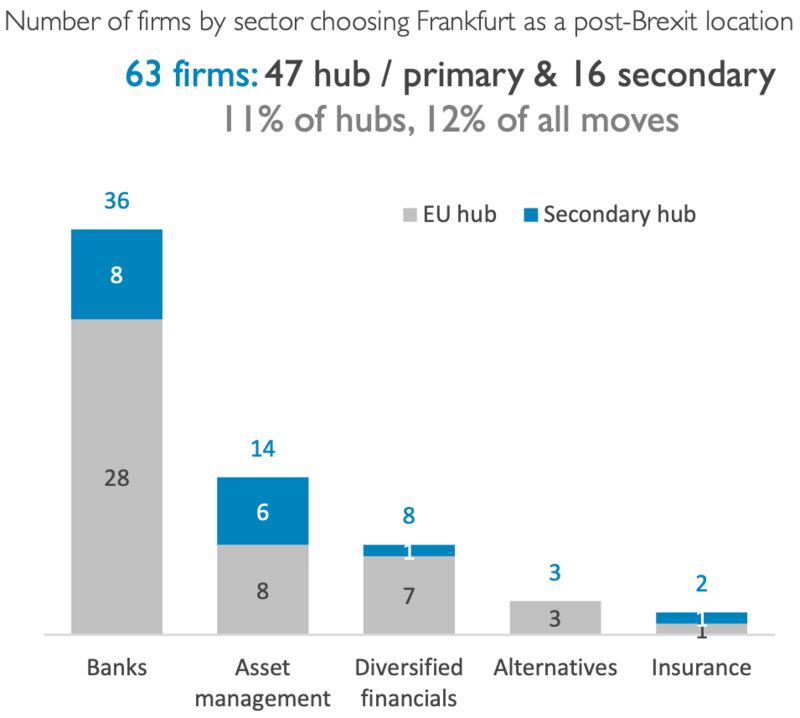

法兰克福,欧洲银行的乐园

法兰克福的生活单调无比,以至于欧洲金融界流传着一句谚语:当你被派去法兰克福时,你会哭两次,到达时一次,离开时一次。

但是,许多银行家仍然表示,法兰克福是他们的默认选择:它处于欧盟最大经济体和欧盟27国最大银行体系的心脏地带,而且欧洲央行和单一监管机制都设在该市。

图片来源:New Financial.

中金、花旗、高盛、瑞银,还有台湾银行等等,都将汇集在法兰克福。

New Financial认为,从中期来看,法兰克福可能会是在业务和资金规模上受益最大的金融中心,甚至可能与伦敦并列成为欧洲银行业的“双峰”。

阿姆斯特丹,掌控流量的城市

谈到阿姆斯特丹的吸引力,一般人会提到这几点:

生活品质高(在《纽约时报》2016年的生活质量评选中居欧洲首位)

语言交流没障碍(超90%的阿姆市民讲流利的英语)

英、荷关系紧密

地理位置优越,方便到达其他欧洲城市

其实,很多人忽略了这点——网速快!荷兰的网速,在世界能排前十,在欧盟数一数二。

别笑,说真的!对于每秒钟要处理成千上万个买卖合约的证券交易所来说,网速关乎生死。

图片来源:New Financial.

此前位于伦敦的芝期所欧洲分部(CBOE Europe),在2019年10月就在阿姆斯特丹开设了交易站;伦敦证券交易所集团旗下的Turquoise平台去年11月30日也启动了阿姆斯特丹的服务点。

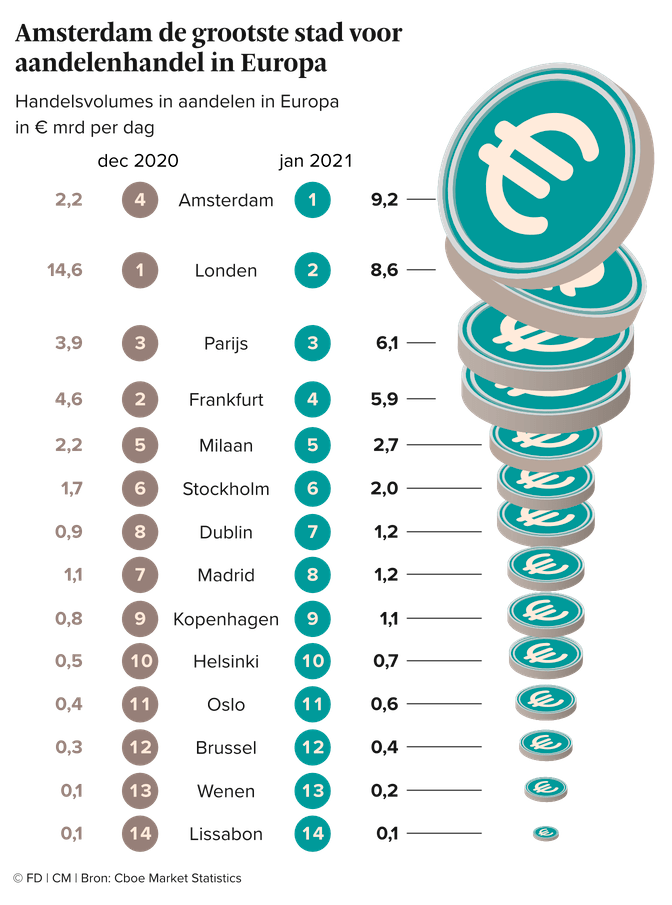

当2021的新年钟声响起,阿姆斯特丹就一夜之间抢走了伦敦的“流量”,成为了欧洲证券交易的老大。

英、欧主要城市日均证券交易量(十亿欧元),2020年12月 VS 2021年1月。

图片来源:Het Financieele Dagblad.

3

让子弹飞

人类历史,也可以看作一部金融中心的变迁史。

在欧洲,各大金融城市之间一直都存在着动态博弈。从阿姆斯特丹18世纪以来的衰落、一战前柏林的冉冉升起,到伦敦与巴黎贯穿几个百年的“双城争霸”,欧洲的金融中心总在流动之中。

到了世纪之交,我们所熟悉的国际金融版图已经成型,也呈现出一种较为稳定的层次感,此时:

“纽约,伦敦和东京三个全球中心(global centres)居首位;其次是五个国际中心(international centres),三个在欧洲(法兰克福,巴黎和苏黎世),两个在亚洲(香港和新加坡);再次是规模更小的中心,但其重要性不容小觑,包括阿姆斯特丹、芝加哥、日内瓦、汉堡、卢森堡、多伦多和悉尼。”

——摘自Youssef Cassis (2006). Capitals of Capital.

时间调转到现在,欧洲内部的争锋远未停止,一如20年前;而英国脱欧更是将这种争锋推向白热化。

有两个问题萦绕在人们心头:英欧在未来将如何互动?欧洲的金融争霸是否会有尽头?

对于第一个问题,答案较为清晰。

从中短期来看,英国仍会是欧洲的金融霸主;但从长期来看,这位霸主的“皇冠”会日渐失色。

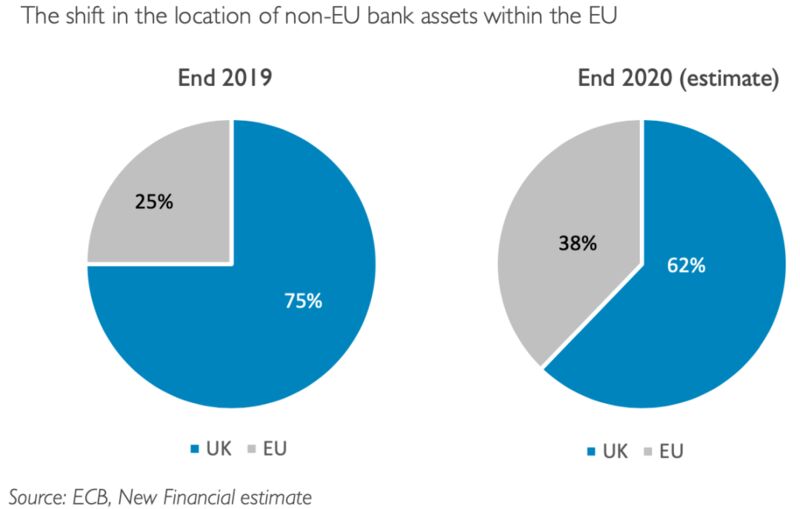

脱欧前,伦敦既服务于全球的金融市场,又是将欧洲与全球资金相连的桥梁。

脱欧后,欧盟将会另起炉灶,而伦敦不得不“脱欧入世”,即:放弃它的欧洲业务,保留它的本土业务,开拓欧洲以外的国际业务。

总而言之,英国的归英国,欧盟的归欧盟,成为大概率事件。这是因为英、欧双方为了提升金融竞争力而采取的一系列政策,会随着时间的推移渐行渐远。

这一进程,其实已经开始了。欧盟和英国正在以不同的手段吸引国际资金、企业和人才。

欧盟是通过立法,要求欧盟的业务在欧盟完成,强行从英国夺走一部分业务;而英国则更可能采取更宽松的监管规则,并给留学生、科技人才推出优惠政策,从而提升对跨国公司和国际人才的吸引力。

要回答第二个问题,则还需要一些时间。

在目前五座城市对伦敦金融资源的争夺中,还没有产生明显的单一赢家,而更像是“多极化”。

但这种“均势”状态不一定能维持下去。

欧盟出现一座“一家独大”的城市,还是很有可能的,因为产业集聚的形成难以避免。为了以更低成本获取客户和员工,同行业的企业往往选择集聚,这是降低运行成本,高效配置资源的好办法。

在金融业这个大体系内,虽然各个城市有专精的领域,但聚集仍是必要的。

作为一个客户,你希望在银行办完存款,出门左拐就可以到交易所开户,然后在隔壁找到一位理财高手帮你做一份投资组合。

为了完成这三个动作,你不想连着跑三个城市。

如果哪一个欧洲城市率先把多种金融业务做到与伦敦媲美的水平,它就会是那个“单一赢家”。

参考资料

Youssef Cassis, 2006. Capitals of Capital: A History of International Financial Centres, 1780–2005. Cambridge University Press.

Michael Storper, 2013. Keys to the City: How Economics, Institutions, Social Interaction, and Politics Shape Development. Princeton University Press.

Bank of England believes Brexit could cost 75,000 finance jobs. BBC. 2017-10-31.

New Financial, April 2021. Brexit & the City: The Impact So Far.